2020年のインデックス投資、グローバル3倍3分法ファンド(1年決算型)+eMAXIS Slim 全世界株式(除く日本)の運用結果及び経過を紹介します。資産運用開始から【4年目】の結果です。

今年はセゾン・バンガード・グローバルバランスファンドからグローバル3倍3分法ファンド+eMAXIS Slim 全世界株式(除く日本)に投資信託商品を変更しました。

【1年目】の結果はこちら

【5年目】の結果はこちら

2020年の運用成績は年利16.35%、元金530,000円に対して評価額616,646円、利益は86,646円でした。元金の約1.16倍になりました。

この記事をご覧の方には「毎月一定の金額を貯金している方におすすめの投資信託|インデックスファンドの投資≒貯金!?」も参考になります。

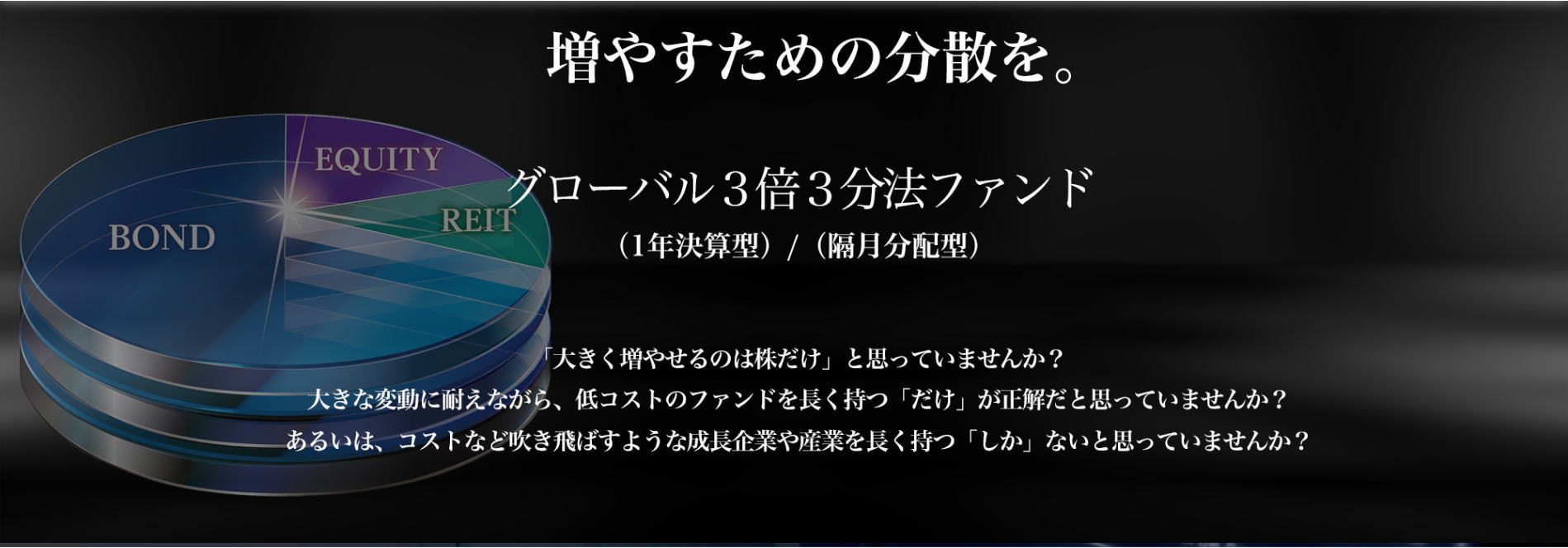

グローバル3倍3分法ファンド(1年決算型)の紹介

グローバル3倍3分法ファンド(1年決算型)については、日興アセットマネジメントの公式サイト、グローバル3倍3分法特設サイトを参照ください。

【グローバル3倍3分法ファンド】庶民のFIREに必要不可欠?なぜ3倍なのか?5倍にしない理由があった!も参考になります。

楽天証券の毎月引き落とし日の設定や購入方法について

グローバル3倍3分法ファンド(1年決算型)は楽天証券で購入しています。

楽天証券では、毎月引き落とし日が自由に設定できる(1日~28日)他、スポットの購入も可能です。

3年目までの投資で、資金が50万ほどありますが、商品を一気に購入するのはリスクが高いので、毎週15,000円ずつ購入していくことにしました。

資産を増やすというよりは、ドルコスト平均法を最大限利用して、リスクの最小化を図っています。

2020年2月の段階では、早い段階で50万円分購入した方が利益になっていたようですが、気にせず淡々と毎週購入し続けていきます。

インデックス投資はとにかく早く始めるのがおすすめ

最初はセゾン・バンガード・グローバルバランスファンドを利用したため、セゾン投信を始める場合ですが、申し込みから開始まで、大体2ヶ月ぐらいかかりました。

インデックス投資を始めようと思ったのは2016年の11月上旬で、申し込みも11月15日頃には済ませていましたが、初回の引き落としが始まったのは2017年1月からでした。

楽天証券であれば、申し込みから口座開設までの時間は1ヶ月かかりません、楽天銀行口座を持っていれば、入金も自動で行えるので非常に便利です。

NISA申請などにはやや時間がかかりますが、合計でも1ヶ月ほどあれば十分でしょう。

2020年のインデックス投資運用実績

2020年の運用結果及び経過は下記の通りです。

| 月日 | 購入金額 | 年利 | 現在評価額 | 元金合計 | 元金差額 | 元金倍率 |

|---|---|---|---|---|---|---|

| 2020年 1月7日 |

50,000 | - | データなし | 50,000 | - | - |

| 2020年 1月15日 |

15,000 | - | データなし | 65,000 | - | - |

| 2020年 1月22日 |

15,000 | 35.42% | 82,361 | 80,000 | 2,361 | 1.03 |

| 2020年 1月29日 |

15,000 | 21.15% | 96,674 | 95,000 | 1,674 | 1.02 |

| 2020年 2月5日 |

15,000 | 7.89% | 111,446 | 110,000 | 1,446 | 1.01 |

| 2020年 2月13日 |

15,000 | 19.33% | 129,027 | 125,000 | 4,027 | 1.03 |

| 2020年 2月19日 |

15,000 | 15.62% | 144,036 | 140,000 | 4,036 | 1.03 |

| 2020年 2月27日 |

15,000 | -3.30% | 154,147 | 155,000 | -853 | 0.99 |

| 2020年 3月4日 |

15,000 | -12.43% | 164,719 | 170,000 | -5,281 | 0.97 |

| 2020年 3月11日 |

15,000 | -11.42% | 179,719 | 185,000 | -5,281 | 0.97 |

| 2020年 3月17日 |

96,596 | -71.01% | 231,607 | 281,596 | -49,989 | 0.82 |

| 2020年 3月25日 |

8,404 | -75.87% | 234,995 | 290,000 | -55,005 | 0.81 |

| 2020年 5月8日 |

30,000 | -16.72% | 297,706 | 320,000 | -22,294 | 0.93 |

| 2020年 6月4日 |

30,000 | 7.64% | 363,377 | 350,000 | 13,377 | 1.04 |

| 2020年 7月4日 |

30,000 | 7.17% | 395,894 | 380,000 | 15,894 | 1.04 |

| 2020年 8月5日 |

30,000 | 9.97% | 437,263 | 410,000 | 27,263 | 1.07 |

| 2020年 9月3日 |

30,000 | 14.10% | 486,522 | 440,000 | 46,522 | 1.11 |

| 2020年 10月7日 |

30,000 | 9.90% | 508,788 | 470,000 | 38,788 | 1.08 |

| 2020年 11月9日 |

30,000 | 9.76% | 544,720 | 500,000 | 44,720 | 1.09 |

| 2020年 12月4日 |

30,000 | 12.98% | 598,810 | 530,000 | 68,810 | 1.13 |

| 2020年 12月31日 |

0 | 16.35% | 616,646 | 530,000 | 86,646 | 1.16 |

投資開始直後から成績がいい

たまたまだとは思いますが、投資開始直後から中々の好成績です。

年利に関しては1年目の1ヶ月目であることからバグに近い表示となっていますが、駆け出しから調子がいいと期待してしまいます。

ただ、ドルコスト平均法のメリットを最大限享受するため、15,000を毎週金曜日の夜に注文し続けるだけです。

2月27日はコロナウイルスの影響で価格下振れ

丁度15,000円購入できたタイミングではありますが、コロナウイルスの影響で株価が下がっているため、成績も初のマイナスとなりました。このタイミングで大量に購入できればよかったのですが、長期投資にはそんなの関係ありません。

淡々とドルコスト平均法で積み上げていくだけです。

しばらくコロナウイルスの影響は続きそうですし、安く買いますいい機会ぐらいに捉えておけばいいでしょう。

3月17日に大幅に買い増し

コロナウイルスの影響で株価が大幅に下がっているので、毎週15,000の購入金額を大幅に増やしました。

3月19日現在で続落しているため資産価値が減っていますが、元々の差がり幅から大きく変化はないと考えています。

ドルコスト平均法を崩しての購入となりましたが、この動きが吉と出るか凶と出るか今後の知見として注視しようと思います。

結局ドルコスト平均法に戻す

暴落を目の当たりにしたらどうするか(追加投資のルールなど)を読んで、今後のスポット購入について考えました。

色々考えましたが、株価がどの程度の期間低値で推移するのか、底値の判断をどうやって行うのかで、明確な期間や価格を設定できなかったので、ドルコスト平均法での購入に戻すことにしました。

端数となっていた金額だけ購入して、次回は5月1日から定期購入することにします。

株価が戻ってくれば今回のスポット購入が活きてきますし、株価が低迷していれば、その時に購入した方がお得です。

また、”ほったらかし”にするメリットが少なくなってしまうので、スポット購入の機会をうかがうのはやめました。

「航路を守ることが大切」というバンガードCEOの言葉を守り、最初の行動様式を崩さないようにするのが最も大切なことのようです。

理屈では分かっていても、いざ暴落相場になると、どうしても底値で買い増ししようと動いてしまいますね。反省します。

5月には大分価格が戻ってきた感触

3月に大幅に買い増ししたため、4月の買い付けは見送り、5月以降1日付で買い付け手続きをするよう設定を変更しました。

ファンドの価格は大分戻ってきたと感じていますが、多くの企業の決算が発表される6月~7月頃までは、予断を許さない状況は続くと思っています。

今のところ、2番底が来ても方針を変更しないつもりです(弾もないので…)が、平均価格が下がった時に増額した方がいいという意見も見たため、毎月の掛け金を増やす方向では動くかもしれません。

念のため商品を2つに分け分散

コロナの関係でどの投資商品も価格が下がっていますが、「グローバル3倍3分法ファンド」の暴落時の防御力に若干の不安を感じました。

そのため、6月からはiDeCoで購入している「eMAXIS Slim 全世界株式(除く日本)」と分散して積み立てるよう方針を転換します。

月額合計は30,000で均等に15,000円ずつ振り分けます。

ただ、現状価格が落ちて含み損が出ているため、今まで購入した「グローバル3倍3分法ファンド」は売却せず、単純に来月からの積立を分けることとしました。

6月にプラス域に転ずる

コロナの影響で経済にダメージがありながら、株価が高値をキープしている状況は正直気持ち悪いのですが、おかげで6月にプラス域に転じました。

一度売却して様子を見ることもできますが、さほどのプラスではないので静観しようと思っています。

各社の決算が発表され始めると、一気に株価が下がる可能性もあると考えています。

ただ、現時点でできることが何もないので、とりあえず今まで通りの積立を続けます。

9月から掛け金比率を変更

9月から掛け金の比率を変更しました。eMAXISシリーズの安定感の方が、長期投資には適しているとの考えからです。

- 「グローバル3倍3分法ファンド」:10,000円

- 「eMAXIS Slim 全世界株式(除く日本)」20,000円

年間を通しての感想

2020年はコロナウイルスの影響で、2月~3月の間に株価が大幅に下落しました。

ここで、僅かながら買い増しが出来たため、今年の成績は当初の想定より大分良い結果となりました。

ただ、妻が継続して積み立てているセゾン資産形成の達人ファンドの利益の方が大きく、継続して積み立てることの重要性を再確認した年でもありました。

ここまで大きな株価下落はそうそう起きないと考え、2021年はコツコツ積み立てて、元金の積み増しを行うよう努めます。

初年度の実績は「【2017年】セゾン・バンガード・グローバルバランスファンドの運用実績【1年目】」にまとめています。

初心者におすすめのインデックスファンドはセゾン・バンガード・グローバルバランスファンド

今まで様々な貯蓄、投資方法を試してきましたが、最も自分に合う投資方法はインデックスファンドを利用したほったらかし投資法でした。

セゾン・バンガード・グローバルバランスファンドは、日本の株式と債券に1/4ずつ、海外の株式と債券に1/4ずつ投資するファンドです。

セゾン・バンガード・グローバルバランスファンドのメリット

株式価格が上がると債券価格が下がり、債券価格が上がると株式価格が下がる傾向にあります。

そのため、日本と世界が好景気であっても不景気であっても、世界経済が毎年数%の成長をする限り、年利も数%になるという商品です。

リスクを極限まで減らしつつ、銀行の預金金利よりはるかに高いリターンが期待できる商品設計が気にっています。

申し込みから初回引き落としまで約2ヶ月かかる

セゾン・バンガード・グローバルバランスファンドは、申し込みから実際の引き落としまでは2ヶ月ほど時間がかかります。

ですが、一度申し込みをしてからは毎月4日に引き落とし、毎月23日頃にファンドの購入を継続的に行ってくれます。

引き落とし日に銀行残高が足りない場合は引き落としされませんが、2ヶ月連続で引き落としされないと自動引き落としが強制的に終了となってしまうので注意しておきましょう。

関連記事「【2018年】セゾン資産形成の達人ファンドの運用実績【1年目】」

このファンドを選ぶきっかけになった書籍も紹介しておきます。